Pubblicato il

L'Agenzia delle Entrate ha fornito recentemente ulteriori dettagli sull'applicazione della flat tax incrementale con un tasso fisso del 15%.

Attraverso la Circolare n. 18/E, rilasciata il 28 giugno 2023, l'Agenzia ha precisato quali soggetti possono beneficiare di questo regime fiscale agevolato introdotto con la Legge di Bilancio 2023 (L. n. 197/2022), come calcolare la base imponibile, quali redditi includere e quali escludere. Questo regime è una scelta opzionale per l'anno corrente, sostituendo l'IRPEF e le relative addizionali regionali e comunali.

Scegliendo la flat tax incrementale, si applica un tasso fisso del 15% sulla differenza tra il reddito d'impresa e di lavoro autonomo del 2023 e il reddito più alto dichiarato tra il 2020 e il 2022.

Chi può beneficiare - Sono ammessi a questo regime le persone fisiche che esercitano attività d'impresa e/o professioni autonome. Il regime include anche l'impresa familiare e l'azienda coniugale non gestita in forma societaria, limitatamente al titolare. Sono esclusi invece i redditi delle società di persone, assegnati ai soci per "trasparenza", e quelli derivanti dall'esercizio di professioni autonome in forma associata, attribuiti ai singoli. Non possono optare per questo regime i contribuenti che, nel 2023, aderiscono al regime forfetario (L. n. 190/2014). Tuttavia, chi ha usufruito del regime forfetario, o del regime "di vantaggio" (Dl n. 98/2011), dal 2020 al 2022 (in uno o più anni), mantiene la possibilità di scegliere la flat tax incrementale.

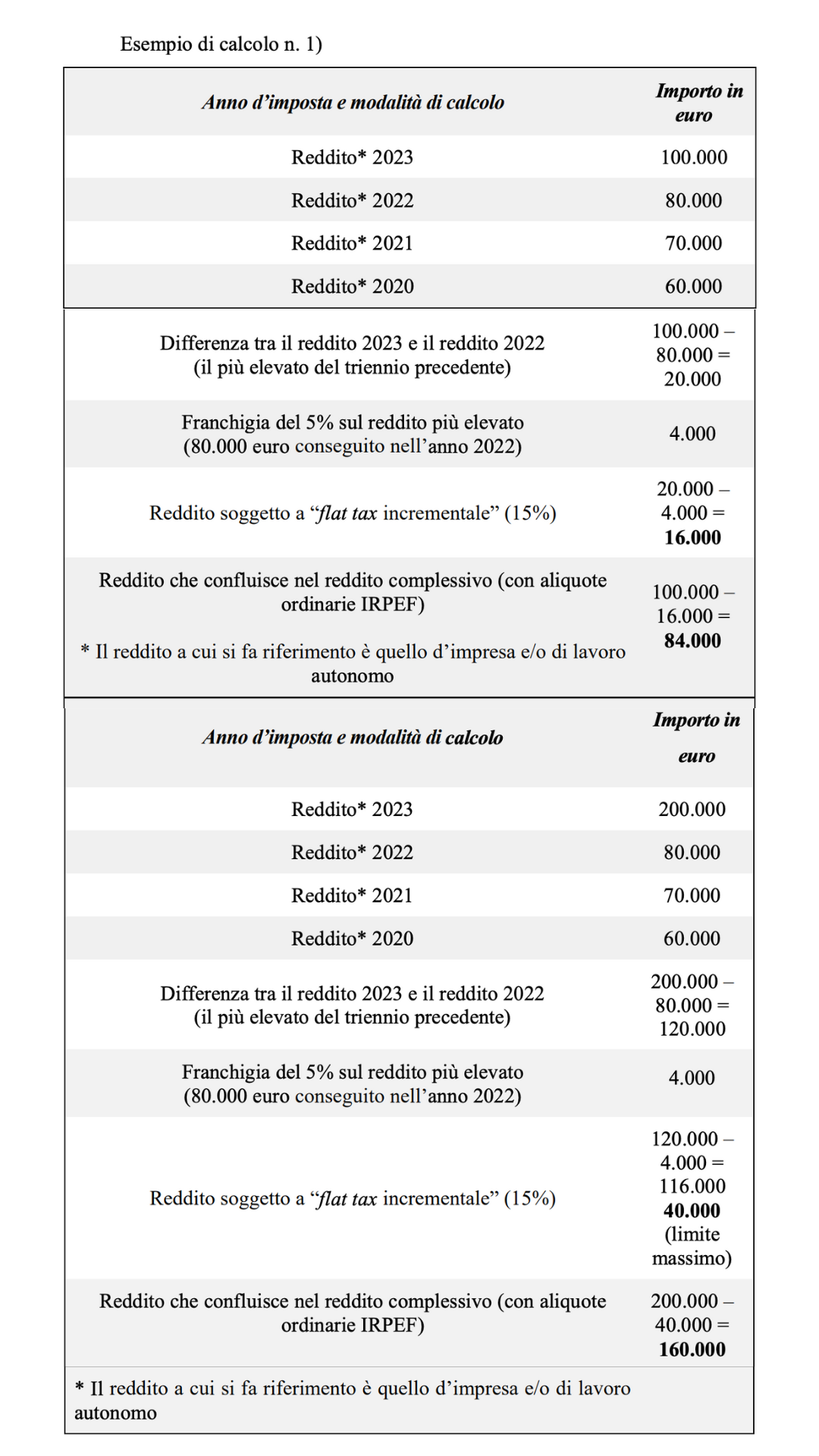

Modalità di calcolo - La circolare spiega, anche con l'ausilio di alcuni esempi, come calcolare la base imponibile. Si deve determinare la differenza tra il reddito d'impresa e di lavoro autonomo del 2023 e il reddito più alto (d'impresa e di lavoro autonomo) dichiarato tra il 2020 e il 2022. A questa differenza, si applica la franchigia del 5%, calcolata sul reddito più alto del triennio. L'aliquota fissa del 15% viene poi applicata sul reddito ottenuto, fino a un limite massimo di 40.000 euro. La quota di reddito ulteriore, non soggetta a imposta sostitutiva, viene inclusa nel reddito complessivo soggetto alla progressiva tassazione IRPEF.

AGENZIA DELLE ENTRATE

Direzione Centrale Coordinamento Normativo

CIRCOLARE N. 18 /E

Roma, 28 giugno 2023

OGGETTO: Articolo 1, commi da 55 a 57, della legge 29 dicembre 2022, n. 197 (legge di bilancio 2023) – Introduzione del regime della “tassa piatta incrementale”

** * **

INDICE

PREMESSA

1. AMBITO SOGGETTIVO DI APPLICAZIONE

1.1. Soggetti ammessi al beneficio

1.2. Redditi esclusi dal beneficio

2. AMBITO OGGETTIVO DI APPLICAZIONE

** * **

PREMESSA

La legge 29 dicembre 2022, n. 197 (c.d. legge di bilancio 2023), all’articolo 1, commi da 55 a 57, ha introdotto un regime agevolativo opzionale, c.d. “tassa piatta incrementale” o “flat tax incrementale”, limitatamente all’anno d’imposta 2023, sostitutivo dell’imposta sul reddito delle persone fisiche (IRPEF) e delle relative addizionali regionale e comunale.

La disciplina del regime in commento, in particolare, prevede al comma 55 che, per «il solo anno 2023, i contribuenti persone fisiche esercenti attività d’impresa, arti o professioni, diversi da quelli che applicano il regime forfetario di cui all’articolo 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190, possono applicare, in luogo delle aliquote per scaglioni di reddito stabilite dall’articolo 11 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, un’imposta sostitutiva dell’imposta sul reddito delle persone fisiche e relative addizionali, calcolata con l’aliquota del 15 per cento su una base imponibile, comunque non superiore a 40.000 euro, pari alla differenza tra il reddito d’impresa e di lavoro autonomo determinato nel 2023 e il reddito d’impresa e di lavoro autonomo d’importo più elevato dichiarato negli anni dal 2020 al 2022, decurtata di un importo pari al 5 per cento di quest’ultimo ammontare».

Il successivo comma 56 dispone che, quando «le vigenti disposizioni fanno riferimento, per il riconoscimento della spettanza o per la determinazione di deduzioni, detrazioni o benefìci di qualsiasi titolo, anche di natura non tributaria, al possesso di requisiti reddituali, si tiene comunque conto anche della quota di reddito assoggettata all’imposta sostitutiva di cui al comma 55».

Il comma 57, infine, prevede che nella «determinazione degli acconti dovuti ai fini dell’imposta sul reddito delle persone fisiche e relative addizionali per il periodo d’imposta 2024 si assume, quale imposta del periodo precedente, quella che si sarebbe determinata non applicando le disposizioni dei commi 55 e 56».

Con la presente circolare si forniscono indicazioni in relazione alle modalità di applicazione del regime della c.d. “flat tax incrementale”, individuando i requisiti soggettivi e oggettivi richiesti per usufruire del beneficio fiscale in esame.

1. AMBITO SOGGETTIVO DI APPLICAZIONE

1.1. Soggetti ammessi al beneficio

Possono avvalersi, in via generale, del regime della “flat tax incrementale”, per il solo anno 2023:

- le persone fisiche che esercitano attività d’impresa, titolari di reddito di cui all’articolo 55 del testo unico delle imposte sui redditi (TUIR), approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, a prescindere dal regime contabile adottato, ferma restando l’esclusione prevista per i contribuenti persone fisiche che applicano, per il periodo d’imposta 2023, il regime forfetario di cui all’articolo 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190. Rientrano nel beneficio fiscale in esame anche gli imprenditori agricoli individuali che accedono al regime di cui agli articoli 56, comma 5(1) , e 56-bis del TUIR(2) , limitatamente ai redditi d’impresa prodotti. Considerato, inoltre, il tenore letterale della norma, che fa riferimento alle «persone fisiche esercenti attività d’impresa», si ritiene che, ai fini dell’accesso al beneficio previsto dalla norma, non risulti sufficiente la mera titolarità di un reddito d’impresa(3) . Si precisa che, ai fini dell’applicazione del regime della “flat tax incrementale”, la partecipazione in una società di persone o in una società di capitali rileva se detenuta dall’imprenditore individuale nell’ambito dell’attività d’impresa. A tal fine, occorre che la partecipazione risulti indicata tra le attività relative all’impresa nell’inventario redatto ai sensi dell’articolo 2217 del c.c.; nel caso in cui non sussista l’obbligo di tenuta del libro degli inventari, al fine di stabilire che detta partecipazione sia relativa all’attività d’impresa, è possibile fare riferimento al registro degli acquisti. In tale circostanza, la quota di reddito o di perdita della società di persone imputata per trasparenza all’imprenditore individuale o il dividendo conseguito dallo stesso in qualità di socio di società di capitali costituiscono, infatti, componenti del reddito d’impresa dell’imprenditore individuale. In forza della natura di impresa individuale, rientrano nel regime della “flat tax incrementale” sia l’impresa familiare(4) sia l’azienda coniugale(5) non gestita in forma societaria (in entrambi i casi, limitatamente al titolare dell’impresa stessa);

- le persone fisiche che esercitano arti o professioni. Atteso il riferimento letterale alle «persone fisiche esercenti (…) arti o professioni», come per le persone fisiche esercenti attività d’impresa, anche in tale ipotesi non è sufficiente, ai fini dell’accesso al beneficio previsto dalla norma, la mera titolarità di un reddito di lavoro autonomo(6) . Si ritiene, pertanto, che rientrino nel regime agevolativo le persone fisiche che conseguono un reddito di cui all’articolo 53, comma 1, del TUIR.

1.2. Redditi esclusi dal beneficio

Si ritiene che siano esclusi dal regime agevolativo:

- i redditi delle società di persone, imputati ai soci in ragione del principio di “trasparenza” ai sensi dell’articolo 5, comma 1, del TUIR(7) (8);

- i redditi delle società di capitali, imputati ai soci a seguito dell’esercizio dell’opzione per la trasparenza fiscale delle società a ristretta base proprietaria di cui all’articolo 116 del TUIR(9) ;

- i redditi di cui all’articolo 53, comma 1, del TUIR, derivanti dall’esercizio di arti e professioni in forma associata di cui alla lettera c) del comma 3 dell’articolo 5 del TUIR, imputati ai singoli associati.

L’accesso al beneficio fiscale in esame è precluso, inoltre, a coloro che, per l’anno d’imposta 2023, applicano il regime forfetario di cui alla legge n. 190 del 2014. Può, tuttavia, accedere al regime agevolativo (al ricorrere dei requisiti previsti dalla relativa norma introduttiva) il contribuente che decada dal regime forfetario in corso d’anno(10), laddove i ricavi o i compensi percepiti siano di ammontare superiore a 100.000 euro. In tale ipotesi, infatti, questi è tenuto a determinare il reddito con le modalità ordinarie per l’intero anno d’imposta 2023(11) .

2. AMBITO OGGETTIVO DI APPLICAZIONE

La norma prevede l’applicazione di un’imposta ad aliquota fissa del 15 per cento, sostitutiva dell’IRPEF e delle relative addizionali regionale e comunale.

Il calcolo viene effettuato sull’incremento di reddito dell’anno oggetto di dichiarazione (anno 2023) rispetto a quello più elevato nell’ambito del triennio precedente (anni 2020, 2021 e 2022). L’imposta sostitutiva, in particolare, deve essere calcolata su una base imponibile, comunque non superiore a 40.000 euro, pari alla differenza tra il reddito relativo al periodo d’imposta 2023 e quello d’importo più elevato dichiarato con riferimento agli anni dal 2020 al 2022, decurtata di un importo pari al 5 per cento di quest’ultimo ammontare. Si evidenzia che, a tal fine, il reddito da confrontare non è quello complessivo, ma quello relativo alle sole attività d’impresa e di lavoro autonomo.

Nel dettaglio, la base imponibile incrementale è così determinata:

- differenza tra il reddito del 2023 e quello più alto del triennio precedente;

- applicazione alla predetta differenza della franchigia del 5 per cento, calcolata sul reddito più alto del triennio 2020-2022.

Sul reddito così determinato, nel limite massimo di 40.000 euro, si applica la “flat tax incrementale” del 15 per cento.

L’ulteriore quota di reddito, non soggetta a imposta sostitutiva, confluisce nel reddito complessivo e si rende applicabile la tassazione progressiva ai fini IRPEF (e relative addizionali), secondo gli ordinari scaglioni di reddito.

TABELLA ---

Con riferimento all’impresa familiare e all’azienda coniugale, attesa la natura unitaria delle stesse, si precisa, inoltre, che l’incremento di reddito (ai fini dell’applicazione del beneficio fiscale in esame) deve essere calcolato prendendo in considerazione l’intero reddito conseguito dall’impresa nel 2023 (comprensivo anche della quota attribuita al collaboratore familiare o al coniuge) rispetto al maggior reddito conseguito dalla medesima impresa nel triennio precedente; ciò solo ai fini della verifica dell’effettivo incremento reddituale. Resta fermo che l’imposta sostitutiva trova applicazione con esclusivo riferimento alla quota di reddito attribuita all’imprenditore.

Ad esempio, qualora il maggior reddito conseguito dall’impresa familiare nel triennio sia pari a 100.000 euro e il reddito dalla stessa conseguito nel 2023 sia pari a 130.000 euro, l’incremento reddituale (al netto della franchigia) è pari a 25.000 euro. Supponendo che la quota di reddito dell’imprenditore sia pari al 51 per cento del reddito dell’impresa, la base imponibile assoggettata alla “flat tax incrementale” sarebbe di 12.750 euro (pari al 51 per cento di 25.000 euro).

Ai sensi del comma 56, la quota di reddito assoggettata a imposta sostitutiva rileva ai fini del riconoscimento della spettanza o per la determinazione di deduzioni, detrazioni o benefìci di qualsiasi titolo, anche di natura non tributaria, spettanti al contribuente, che fanno riferimento al possesso di requisiti reddituali.

In forza del comma 57, ai fini del calcolo degli acconti dovuti ai fini dell’IRPEF e delle relative addizionali, non si tiene conto dell’applicazione della disciplina della “flat tax incrementale”. Per il periodo d’imposta 2024 l’importo degli acconti, pertanto, deve essere calcolato adottando, quale base imponibile, quella che si sarebbe determinata utilizzando le aliquote ordinarie IRPEF(12) .

Si rappresenta che la quota di reddito assoggettata alla “flat tax incrementale” è esclusa dalla base di calcolo per determinare le aliquote progressive da applicare all’eventuale quota di reddito tassato ordinariamente.

In assenza di una espressa previsione normativa sul punto, infatti, deve ritenersi applicabile quanto disposto dall’articolo 3, comma 3, del TUIR, il quale, alla lettera a), esclude dalla base imponibile IRPEF i redditi soggetti a imposta sostitutiva.

L’IRPEF, pertanto, va calcolata applicando le aliquote proprie previste dall’articolo 11 del TUIR, senza considerare, ai fini della progressività, la parte di reddito assoggettata alla “flat tax incrementale”. Ad esempio, ipotizzando la sola titolarità di un reddito d’impresa nel 2023 pari a 70.000 euro, con una base imponibile assoggettata alla “flat tax incrementale” di 40.000 euro (massimo consentito dalla norma), sul reddito eccedente, pari a 30.000 euro, sono applicate le seguenti aliquote IRPEF:

- fino a 15.000 euro: aliquota del 23 per cento;

- da 15.001 euro e fino a 28.000 euro: aliquota del 25 per cento;

- da 28.001 euro e fino a 30.000 euro: aliquota del 35 per cento.

Tenuto conto del dato letterale della norma, si ritiene, inoltre, che la disciplina della “flat tax incrementale” non trovi applicazione nei confronti dei contribuenti che abbiano iniziato l’attività d’impresa o l’esercizio di arti o professioni a partire dall’anno d’imposta 2023, attesa l’impossibilità di determinare l’incremento reddituale richiesto dalla norma stessa in assenza dei dati relativi al triennio precedente.

Possono accedere al beneficio fiscale in esame, invece, i contribuenti per i quali sia possibile verificare l’esistenza dell’incremento reddituale rispetto ad almeno un periodo d’imposta relativo alle annualità 2020, 2021 e 2022, non essendo richiesto dalla norma, ai fini del confronto reddituale, che il contribuente abbia conseguito redditi per l’intero triennio di osservazione. La “flat tax incrementale”, ad ogni modo, trova applicazione in favore dei contribuenti che abbiano svolto la propria attività per almeno un’intera annualità tra quelle del triennio di riferimento.

Per i soggetti che abbiano iniziato l’attività successivamente al 1° gennaio 2020 (purché, come sopra precisato, abbiano svolto l’attività per almeno un’intera annualità), il raffronto per l’individuazione del maggior reddito del triennio di riferimento deve essere fatto:

- ragguagliando all’intera annualità il reddito eventualmente derivante dallo svolgimento dell’attività per una frazione dell’anno;

- confrontando tale dato con il reddito dei restanti altri anni del triennio considerato.

Successivamente, la verifica dell’incremento di reddito deve essere effettuata tenendo conto del reddito del 2023 rispetto al maggior reddito del triennio, così come sopra individuato.

Ad esempio, qualora il contribuente abbia iniziato la propria attività il 1° giugno 2021 (svolgendola, pertanto, per un periodo complessivo di 214 giorni nell’anno), il calcolo per l’individuazione del maggior reddito nel triennio deve avvenire nel seguente modo:

- anno 2021 - reddito (d’impresa o di lavoro autonomo) pari a 30.000 euro (prodotto nel periodo di attività, che va dal 1° giugno 2021 al 31 dicembre 2021) ragguagliato ad anno: (30.000 euro / 214) x 365 = 51.168 euro;

- anno 2022 - reddito (d’impresa o di lavoro autonomo) pari a 40.000 euro (reddito dell’intero anno).

In tal caso, il maggior reddito del triennio di riferimento, da raffrontare con quello del 2023, per la verifica dell’eventuale incremento di reddito, è rappresentato da quello relativo all’anno 2021.

Nel caso in cui il reddito d’impresa o derivante dall’esercizio di arti o professioni sia negativo, ai fini della determinazione dell’incremento di reddito da assoggettare alla “flat tax incrementale”, la perdita è da ritenersi irrilevante. La determinazione della quota di reddito incrementale, difatti, ha la finalità di stabilire quanta parte del reddito 2023 è soggetta alla tassa piatta incrementale e, per differenza, a tassazione ordinaria. Nell’ipotesi in cui il parametro di confronto rispetto al reddito del 2023 sia negativo, il reddito soggetto alla tassa piatta incrementale è tutto quello dell’anno 2023 (non di più), sempre nei limiti di 40.000 euro (analogamente a quanto risulterebbe nel caso in cui il parametro di confronto fosse pari a zero).

Si ritiene, inoltre, che l’adesione al regime forfetario di cui all’articolo 1, commi 54 e successivi, della legge n. 190 del 2014 o la permanenza nel regime c.d. “di vantaggio”(13) di cui all’articolo 27 del decreto-legge 6 luglio 2011, n. 98(14) , in uno o più degli anni dal 2020 al 2022 non precluda l’accesso al regime della “flat tax incrementale” per l’anno d’imposta 2023. In tal caso, per la determinazione dell’incremento reddituale da assoggettare a tassazione, anche il reddito assoggettato al regime forfetario o al regime c.d. “di vantaggio” è utilizzato per determinare l’incremento del 2023, qualora rappresenti il maggiore del triennio.

Si rappresenta, infine, che, per la verifica del maggior reddito del triennio (2020-2022) e della comparazione di quest’ultimo con il reddito del 2023, occorre prendere in considerazione il dato riportato in dichiarazione (al netto delle perdite pregresse(15)).

A tal fine, pertanto, rilevano i dati indicati nel modello “Redditi persone fisiche” ai quadri RE (reddito di lavoro autonomo derivante dall’esercizio di arti e professioni), LM (reddito d’impresa o di lavoro autonomo, derivante dall’esercizio di arti e professioni, conseguito dalle persone fisiche che fruiscono del regime forfetario o del regime c.d. “di vantaggio” per l’imprenditoria giovanile e lavoratori in mobilità), RF (reddito d’impresa in contabilità ordinaria), RG (reddito d’impresa in regime di contabilità semplificata) e RD (Reddito di allevamento di animali e reddito derivante da produzione di vegetali e da altre attività agricole).

***

Le direzioni regionali vigileranno affinché le istruzioni fornite e i principi enunciati con la presente circolare vengano puntualmente osservati dalle direzioni provinciali e dagli uffici dipendenti.

IL DIRETTORE DELL’AGENZIA

Ernesto Maria Ruffini

(firmato digitalmente)

(1) L’articolo 56 del TUIR, al comma 5, detta i criteri per la determinazione del reddito d’impresa, indicato nel quadro RD del modello “Redditi persone fisiche”, derivante dall’allevamento di animali per la parte che eccede i limiti di cui all’articolo 32, comma 2, lettera b), del TUIR.

(2) In forza dell’articolo 56-bis del TUIR, concorrono a formare il reddito d’impresa, indicato nel quadro RD del modello “Redditi persone fisiche”:

- il reddito derivante dalla produzione di vegetali oltre il limite di cui all’articolo 32, comma 2, lettera b), del TUIR, alle condizioni ivi previste (comma 1);

- il reddito derivante dallo svolgimento delle attività agricole “connesse” dirette alla produzione di beni (comma 2) o alla fornitura di servizi (comma 3), nonché alla commercializzazione di prodotti della floricoltura (comma 3-bis), determinato applicando all’ammontare dei corrispettivi delle operazioni registrate o soggette a registrazione ai fini IVA i coefficienti di redditività normativamente previsti.

(3) Si precisa, al riguardo, che la relazione tecnica al disegno di legge di bilancio 2023 prevede che, ai fini delle stime degli effetti di gettito, sono stati presi in considerazione i “redditi derivanti dall’esercizio di arti e professioni (quadro RE) e quelli derivanti dall’esercizio d’impresa (quadri RF e RG)”.

(4) L’impresa familiare, infatti, come chiarito con la risoluzione n. 176/E del 28 aprile 2008 e ribadito con la circolare n. 4/E del 18 febbraio 2022, “ha natura individuale e non collettiva (associativa); pertanto è imprenditore unicamente il titolare dell’impresa, il quale la esercita assumendo in proprio diritti ed obbligazioni, oltre la piena responsabilità verso i terzi”.

(5) In senso analogo, si veda la circolare n. 9/E del 10 aprile 2019, con la quale si estendeva l’applicabilità del regime forfetario anche all’azienda coniugale, purché non gestita in forma societaria.

(6) Si veda la nota n. 3.

(7) Si precisa, al riguardo, che l’accesso alla “flat tax incrementale” non è precluso agli imprenditori individuali e alle persone fisiche esercenti arti e professioni che siano altresì soci di società di persone; in tal caso, il regime opera con esclusivo riferimento al reddito d’impresa derivante dall’esercizio dell’impresa individuale e/o al reddito di lavoro autonomo di cui all’articolo 53, comma 1, del TUIR.

(8) Nel caso di specie, ai fini della determinazione del reddito assoggettato alla tassa piatta incrementale, non rilevano né i valori positivi, né i valori negativi dei redditi imputati al socio in ragione del principio di trasparenza fiscale.

(9) Si veda la nota n. 8.

(10) Resta fermo che il contribuente non può, invece, in via generale, modificare in corso d’anno il regime fiscale adottato. Si veda, in tal senso, la risposta a interpello n. 378 del 31 maggio 2021, con la quale non è stata riconosciuta, nel caso di specie, la possibilità di mutare in corso d’anno il regime ordinario di tassazione adottato con comportamento concludente tramite l’emissione di apposite note di variazione in diminuzione al fine di aderire al regime forfetario di cui alla legge n. 190 del 2014.

(11) Al riguardo, si ricorda che la lettera b) del comma 54 della legge di bilancio 2023 ha modificato il comma 71 dell’articolo 1 della legge 23 dicembre 2014, n. 190, aggiungendo, con riferimento alla disciplina del regime forfetario, la previsione secondo la quale il predetto regime «cessa di avere applicazione dall’anno stesso in cui i ricavi o i compensi percepiti sono superiori a 100.000 euro».

(12) Restano ferme, invece, le modalità ordinarie di determinazione degli acconti in relazione al periodo d’imposta 2023.

(13) Si precisa, in merito, che ancorché il regime fiscale c.d. “di vantaggio” di cui all’articolo 27 del d.l. n. 98 del 2011 sia stato abrogato dall’articolo 1, comma 85, della legge n. 190 del 2014, il successivo comma 88 della medesima legge dispone che i soggetti «che nel periodo d’imposta in corso al 31 dicembre 2014 si avvalgono del regime fiscale di vantaggio di cui all’articolo 27, commi 1 e 2, del decreto-legge 6 luglio 2011, n. 98, convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111, possono continuare ad avvalersene (…) fino al compimento del trentacinquesimo anno di età».

(14) Convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111.

(15) Si veda la nota n. 8.